Si queremos hablar sobre las leyes financieras, lo primero que debemos hacer es determinar qué significa el término derecho financiero. El mismo se puede definir como el marco legal que comprende todo el proceso de recaudación o proporción de capital, desde las tasas de interés de hipotecas y tarjetas de crédito, hasta las adquisiciones y fusiones.

Las leyes financieras se aplican principalmente para garantizar la competencia de los profesionales del ámbito financiero, para evitar el uso de información privilegiada, y para proteger a los consumidores. Estas legislaciones buscan, además, reducir las violaciones dentro del sistema de finanzas y mantener la confianza dentro del mismo.

En esta entrada de blog, analizaremos las diferentes leyes financieras españolas. Pero antes de avanzar en la clasificación, debemos entender cómo se compone el sistema financiero de España y cuál es su fin primordial.

El sistema financiero español

El sistema financiero español está comprendido por el conjunto de instituciones, medios y mercados, cuyo fin principal es encauzar el ahorro generado por los prestamistas o unidades de gasto con superávit, hacia los prestatarios o unidades de gasto con déficit. Además, busca favorecer y brindar seguridad al movimiento de dinero y al sistema de pagos. El sistema financiero de España incluye crédito, acciones, mercados monetarios y específicos para derivados, y está integrado con los mercados financieros internacionales.

¿Cuáles son las leyes financieras que regulan las instituciones en España?

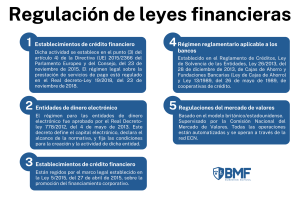

- Regulaciones del mercado de valores

El sistema español de regulación de mercado está basado en el modelo británico/estadounidense. Esto lleva a que el mercado de valores español esté computarizado y centralizado, y penalice el uso de información privilegiada. El sistema español, a pesar de ser cada vez más transparente y seguro, es supervisado por la Comisión Nacional del Mercado de Valores, que colabora en el desarrollo de sus regulaciones. Además, existen otras entidades reguladas que operan en el mercado de España, como los establecimientos de crédito financiero, y las entidades de servicios de pago y de capitales electrónicos.

Otro punto importante que se debe tener en cuenta es que los emisores, intermediarios, inversores y demás agentes económicos deben registrarse en el Registro Nacional de Valores. De este modo, se podrán supervisar todas las etapas de negociación, a nivel nacional e internacional. Hoy en día, todas las operaciones están automatizadas y se operan a través de la red electrónica ECN, en donde los compradores y vendedores se reúnen de manera virtual.

- Régimen reglamentario aplicable a los bancos

Hoy en día se establece el régimen regulador para las entidades de crédito en el reglamento de solvencia de las entidades de crédito. Dicho régimen está establecido en el Reglamento de Créditos, Ley de Solvencia de las Entidades, Ley 26/2013, del 28 de diciembre de 2013, de Cajas de Ahorro y Fundaciones Bancarias (Ley de Cajas de Ahorro) y Ley 13/1989, del 26 de mayo de 1989, de cooperativas de crédito.

La Ley 26/2013 mantiene el carácter fundacional de las cajas de ahorros, pero introduce un nuevo concepto de fundación bancaria. Establece limitaciones tanto al ámbito de actividad de banca minorista para clientes y pequeñas empresas, como al ámbito geográfico limitado a una comunidad autónoma de las cajas de ahorros que no tenían precedentes. En concreto, se establece que la captación de fondos reembolsables y la prestación de servicios bancarios y de inversión será la actividad a la que se orientarán las cajas de ahorros.

- Entidades de dinero electrónico

Las entidades de dinero electrónico se erigen como instituciones de crédito especializadas en la emisión de capital electrónico. El valor monetario que es representado por un reclamo sobre su emisor puede ser tomado como medio de pago por empresas diferentes al emisor, guardado en un dispositivo electrónico o emitido al recibir fondos no menores al valor monetario emitido. El régimen para las entidades de dinero electrónico fue aprobado por el Real Decreto-ley 778/2012, del 4 de mayo de 2013. Este decreto define el capital electrónico, declara el alcance de la normativa, y fija las condiciones para la creación y la actividad de dicha entidad.

- Establecimientos de crédito financiero

En cuanto a los establecimientos de crédito financiero, los mismos no aplican como instituciones de crédito, sino que son un tipo especial de entidad bajo regulación. Están regidos por el marco legal establecido en la Ley 5/2015, del 27 de abril de 2015, sobre la promoción del financiamiento corporativo. Esta ley estructura medidas para hacer más flexible y accesible la financiación bancaria a las pymes, y para cooperar en el desarrollo de medios alternativos de financiación, sentando las bases regulatorias indispensables para reforzar las fuentes de financiación corporativa directa.

- Entidades de servicios de pago

Por último, las entidades de servicios de pago están reguladas por el Banco de España, y se especializan en la prestación de servicios de pago en el mercado interior. Dicha actividad se establece en el punto (3) del artículo 4) de la Directiva (UE) 2015/2366 del Parlamento Europeo y del Consejo, del 23 de noviembre de 2015. El régimen legal sobre la prestación de servicios de pago está regulado en el Real decreto-Ley 19/2018, del 23 de noviembre de 2018.

Ahora bien, como mencionamos al comienzo, el sistema financiero español se comprende tanto por los instrumentos o activos financieros, como por las instituciones o intermediarios y los mercados financieros. Está regularizado para avalar la confianza en la producción financiera y en las instituciones, tanto de los profesionales de las finanzas como de los consumidores. Entender cuáles son las leyes financieras es clave para mantener la seguridad y la confianza en el sistema.

Si te interesan estos temas y quieres saber más, visita otros artículos de nuestro blog donde encontrarás más entradas acerca de diversos temas. También puedes consultar nuestros distintos cursos y másteres: ofrecemos una formación en dos modalidades (online y presencial) que te proporcionarán la flexibilidad necesaria y la posibilidad de realizar prácticas remuneradas. En BMF School combinamos estudios de ingeniería y finanzas para crear un perfil completo para nuestros alumnos.