El valor actual neto (VAN) es el valor que expresa todos los flujos de efectivo futuros (positivos y negativos) al momento presente para analizar una inversión. Este análisis es una forma de valoración intrínseca y se usa ampliamente en finanzas y contabilidad para determinar el valor de un negocio, la seguridad de una inversión, un proyecto de capital, una nueva empresa, un programa de reducción de costos y cualquier cosa que involucre flujo de caja. En este artículo te contaremos qué es el valor actual neto y cómo calcularlo.

¿Qué es el valor actual neto?

El análisis VAN se utiliza para ayudar a determinar cuánto vale una inversión, proyecto o cualquier serie de flujos de efectivo. Es una métrica que lo abarca todo, ya que tiene en cuenta todos los ingresos, gastos y costos de capital asociados con una inversión en su flujo de caja libre. Esencialmente, el VAN de una inversión es la suma de todos los flujos de efectivo futuros durante la vida útil de la inversión, descontados al valor presente.

El cálculo del valor presente neto se usa a menudo en la elaboración de presupuestos para ayudar a las empresas a decidir cómo y dónde asignar el capital. Al llevar cada opción de inversión o proyecto potencial al mismo nivel (cuánto valdrá al final), los profesionales financieros están mejor equipados para tomar decisiones estratégicas.

Además de tener en cuenta todos los ingresos y costos, también considera el momento de cada flujo de efectivo que puede tener un gran impacto en el valor actual de una inversión. Por ejemplo, es mejor ver las entradas de efectivo antes y las salidas de efectivo más tarde, en lugar de lo contrario.

Flujos de efectivo en el análisis

Los flujos de efectivo en el análisis del valor actual neto se descuentan por dos razones principales:

- para ajustar el riesgo de una oportunidad de inversión;

- para tener en cuenta cuál es el valor del dinero en el tiempo.

El primer punto, ajustar por riesgo, es necesario porque no todos los negocios, proyectos u oportunidades de inversión tienen el mismo nivel de riesgo. En ese sentido, para tener en cuenta el riesgo, la tasa de descuento es más alta para inversiones más riesgosas y más baja para inversiones más seguras.

El segundo punto (tener en cuenta el valor del dinero en el tiempo) es necesario porque, debido a la inflación, las tasas de interés y los costos de oportunidad, el dinero es más valioso cuanto antes se recibe. Por ejemplo, recibir 1 millón de euros hoy es mucho mejor que ese millón recaudado dentro de cinco años. Si el dinero se recibe hoy, se puede invertir y generar intereses, por lo que valdrá más de 1 millón de euros dentro de cinco años.

¿Cómo se calcula el VAN?

Como vimos, el VAN se utiliza para saber cuánto vale una inversión a lo largo de su vida útil, descontada al valor actual. Es decir, se utiliza una fórmula que se usa a menudo en contabilidad y bancas de inversión para determinar si una inversión, proyecto o negocio será rentable a largo plazo.

Calcular el valor presente neto implica calcular los flujos de efectivo para cada período de la inversión o proyecto, descontándolos a valor presente y restando la inversión inicial de la suma de los flujos de efectivo descontados del proyecto.

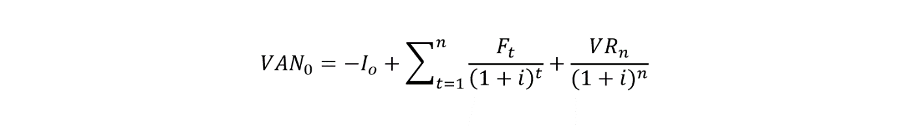

La fórmula para el calculo de valor actual neto es:

Ft = flujo de caja en cada periodo t, es decir, la suma de dinero gastado y dinero ganado en la inversión o proyecto durante un período de tiempo determinado.

Iₒ = inversión realiza en el momento inicial ( t = 0 )

n = número de periodos de tiempo (duración en años)

k = tipo de descuento o tipo de interés atado a la inversión

t = intervalo de tiempo

It = ingresos en un determinado momento t

Pt = pagos en un determinado momento t

i = cálculo del tipo de descuento en %

VRn = valor residual

VAN0 = valor actual neto

Resultados del Valor actual neto

El valor actual neto tiene tres posibles resultados:

- VAN positivo: un resultado positivo significa que el proyecto o la inversión pueden ser rentables y vale la pena continuar.

- VAN negativo: un resultado negativo arroja que es poco probable que el proyecto o la inversión sean rentables y probablemente no se debería continuar.

- VAN cero: un VAN cero quiere decir que el proyecto o la inversión no es ni rentable ni costoso. Una empresa aún puede considerar inversiones con un VAN cero si el proyecto tiene beneficios intangibles significativos, como posicionamiento estratégico, valor de marca o mayor satisfacción del consumidor.

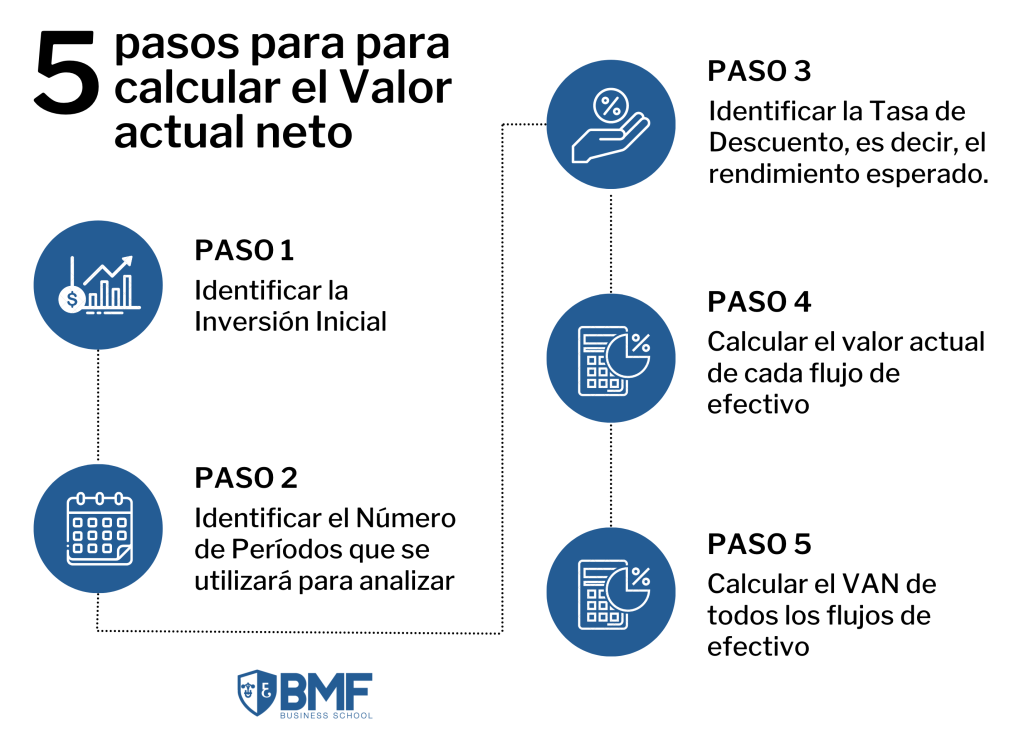

Pasos para calcular el Valor actual neto

Aunque no es común calcular manualmente el valor actual neto, es importante conocer cuáles son los elementos que se incluyen en la fórmula y cuáles son los pasos a seguir para calcularlo:

- Paso 1: Identificar la Inversión Inicial

- Paso 2: Identificar el Número de Períodos que se utilizará para analizar (por ejemplo 5 años).

- Paso 3: Identificar la Tasa de Descuento, es decir, el rendimiento esperado.

- Paso 4: Calcular el valor actual de cada flujo de efectivo

- Paso 5: Calcular el VAN de todos los flujos de efectivo

Después de calcular la cifra para cada uno de los períodos de flujo de efectivo en el Paso 4, súmalos. Esto representará el valor de todos los rendimientos proyectados, y si restas la inversión inicial de este número obtendrás el VAN.

Ejemplo del valor actual neto

Supongamos que tu empresa tiene dos proyectos potenciales que puede iniciar. ¿Cómo decidir qué proyecto es la mejor opción de inversión?

Por ejemplo, si el costo de capital promedio ponderado de tu empresa es del 10%, entonces la tasa de descuento para ambos proyectos también será del 10%. Si cada proyecto tiene una duración de cinco años, la inversión inicial y los flujos de efectivo serían:

Proyecto A – Inversión inicial: €15 millones

- Flujo de caja Año 1: €3 millones

- Flujo de caja Año 2: €3 millones

- Flujo de caja Año 3: €5 millones

- Flujo de caja Año 4: €5 millones

- Flujo de caja Año 5: €5 millones

Proyecto B – Inversión inicial: €20 millones

- Flujo de caja Año 1: €2 millones

- Flujo de caja Año 2: €4 millones

- Flujo de caja Año 3: €6 millones

- Flujo de caja Año 4: €8 millones

- Flujo de caja Año 5: €10 millones

Descontando estos flujos de efectivo utilizando el costo de capital promedio ponderado del 10%, los flujos de efectivo descontados anuales para cada proyecto son:

| Año | Proyecto A | Proyecto B |

| 1 | €2,727,272 | €1,818,181 |

| 2 | €2,479,338 | €3,305,785 |

| 3 | €3,756,574 | €4,507,888 |

| 4 | €3,415,067 | €5,464,107 |

| 5 | €3,104,606 | €6,209,213 |

| Suma del flujo de caja | €15,482,857 | €21,305,174 |

Una vez que tenemos el total de los flujos de efectivo descontados durante la extensión del proyecto, podemos encontrar el valor actual neto de cada uno, restando la inversión inicial:

- VAN del Proyecto A = €15,482,857 – €15,000,000

- VAN = €482,857

- VAN del Proyecto B = €21,305,174 – €20,000,000

- VAN = €1,305,176.62

Esto significa que cualquiera de los dos proyectos será rentable. A primera vista, es fácil suponer que el Proyecto B sería mejor porque tiene un VAN más alto, lo que significa que es más rentable. Sin embargo, es importante considerar otros factores. Por ejemplo, ¿el VAN del Proyecto B es lo suficientemente alto como para justificar una inversión inicial mayor? Los profesionales financieros deberán considerar los beneficios intangibles, como el posicionamiento estratégico y el valor de la marca, para determinar qué proyecto es una mejor inversión.

Ventajas y desventajas

El beneficio más importante del VAN es el hecho de que considera el valor del dinero en el tiempo, traduciendo los flujos de efectivo futuros al valor de los euros de hoy. Debido a que la inflación puede erosionar el poder adquisitivo, el VAN proporciona una medida mucho más útil de la rentabilidad potencial de tu proyecto. Además, las fórmulas del valor actual neto brindan un número único y claro que los gerentes pueden comparar con la inversión inicial para calcular el éxito de un proyecto o inversión.

Sin embargo, como vimos en el ejemplo anterior, un VAN positivo no necesariamente describe el costo de inversión inicial y puede no ser suficiente para determinar si una inversión vale la pena. Por ejemplo, digamos que un proyecto tiene un VAN total de €15 y otro tiene un VAN de €200. El proyecto de €200 parece más valioso, pero ¿qué pasa si la inversión inicial para el proyecto de €15 fue de solo €1 y la inversión inicial para el proyecto de €200 fue de €150?

Otro problema que se presenta cuando confiamos solo en el valor actual neto es que la fórmula solo usa estimaciones. Especialmente con inversiones a muy largo plazo, estas estimaciones pueden no ser siempre precisas. Además, la fórmula no tiene en cuenta los beneficios externos de ciertas inversiones o proyectos. Es posible que los beneficios intangibles no puedan registrarse en un balance general, pero eso no significa que no sean igualmente valiosos.