Los activos y pasivos financieros son términos contables que suelen escucharse de manera habitual. Si bien tienen diferencias, se puede decir que son las dos caras de una misma moneda. Ahora bien, ¿de qué tratan exactamente? ¿Qué elementos los conforman? En esta entrada del blog, te explicamos qué son los activos y pasivos financieros, cuáles son las principales diferencias que existen entre ellos, cómo funcionan, y cuáles son los diferentes tipos.

¿Qué son los activos y pasivos financieros?

En el ámbito de la contabilidad y las finanzas, se entiende como activos y pasivos financieros al conjunto de bienes, patrimonio, derechos y deudas que tiene un individuo, empresa u organización y que constan en su balance general.

En concreto, el término activo financiero se define como el derecho por el cual el comprador o inversor del activo recibe pagos en el futuro por parte del vendedor o emisor. Es decir, es el derecho que obtiene la persona física o jurídica de recibir ingresos futuros de parte de otra persona física o jurídica.

El pasivo financiero, en cambio refiere a la obligación del vendedor o emisor de un activo a realizar pagos futuros al comprador o inversor. De esta manera, podemos entender por qué decimos que ambos términos son las dos caras de la misma moneda. Para materializar estos derechos y obligaciones, se deben dejar por escrito en un contrato.

¿Para qué sirven los activos y pasivos financieros?

Ya habiendo entendido qué son los activos y pasivos financieros, veamos para qué sirven. Podemos decir que el activo financiero le sirve al comprador o inversor para invertir sus ahorros y, de esta manera, aumentar su capital. Es decir, el comprador obtiene a partir del activo financiero una rentabilidad de su dinero invertido.

Por otro lado, con el pasivo financiero, el vendedor se beneficia al obtener una financiación. Es decir, el pasivo le da la oportunidad de obtener un activo que de otra manera tardaría mucho más tiempo en conseguir, como por ejemplo, si lo hiciera a través de ahorros puros. Cabe señalar que el vendedor suele ser una empresa, entidad bancaria o un gobierno.

¿Cuáles son los activos y pasivos financieros más comunes?

Te mostramos a continuación cuáles son los activos y pasivos más comunes para que puedas entender más concretamente de qué van estos instrumentos contables.

| ACTIVOS FINANCIEROS | PASIVOS FINANCIEROS |

| Depósitos bancarios a plazo fijoCuentas ahorroPagarésBonos del estadoAcciones | Préstamos hipotecariosPréstamos personalesEmisiones de deuda |

- Activos financieros:

Algunos ejemplos de activos son los depósitos bancarios a plazo fijo, las cuentas de ahorro, los pagarés empresariales, los bonos del estado y las acciones. Todos ellos pueden producir derechos de cobro. Las acciones, por ejemplo, producen dividendos.

También debemos mencionar que existen activos reales o tangibles, que no son lo mismo que activos financieros. Los activos financieros no tienen valor físico, sin embargo, los activos reales sí. Una casa, de un automóvil, o un ordenador portátil, por ejemplo, son bienes que uno tiene en propiedad, y de los cuales se puede sacar provecho, ya sea para utilizarlos o para alquilarlos o venderlos, y por los cuales puede obtener dinero a cambio.

Los activos financieros no se contabilizan en el PIB de un país. Sin embargo, impulsan la movilización de recursos económicos reales, y de esa manera contribuyen a incrementar la riqueza de un país y a acrecentar su economía.

- Pasivos financieros:

Algunos ejemplos de pasivos financieros pueden ser los préstamos hipotecarios, préstamos personales, y emisiones de deuda. El préstamo hipotecario, por ejemplo, permite que uno pueda acceder a una vivienda sin tener ahorrado el monto total del valor de compra. Al mismo tiempo, el préstamo personal permite obtener un bien o un servicio que de otra manera uno no sería capaz de conseguir de forma total o parcial. Un ejemplo puede ser la compra de un automóvil. Las emisiones de deuda son solicitudes de dinero a cambio de obligaciones de pago periódicas.

Características de los activos financieros

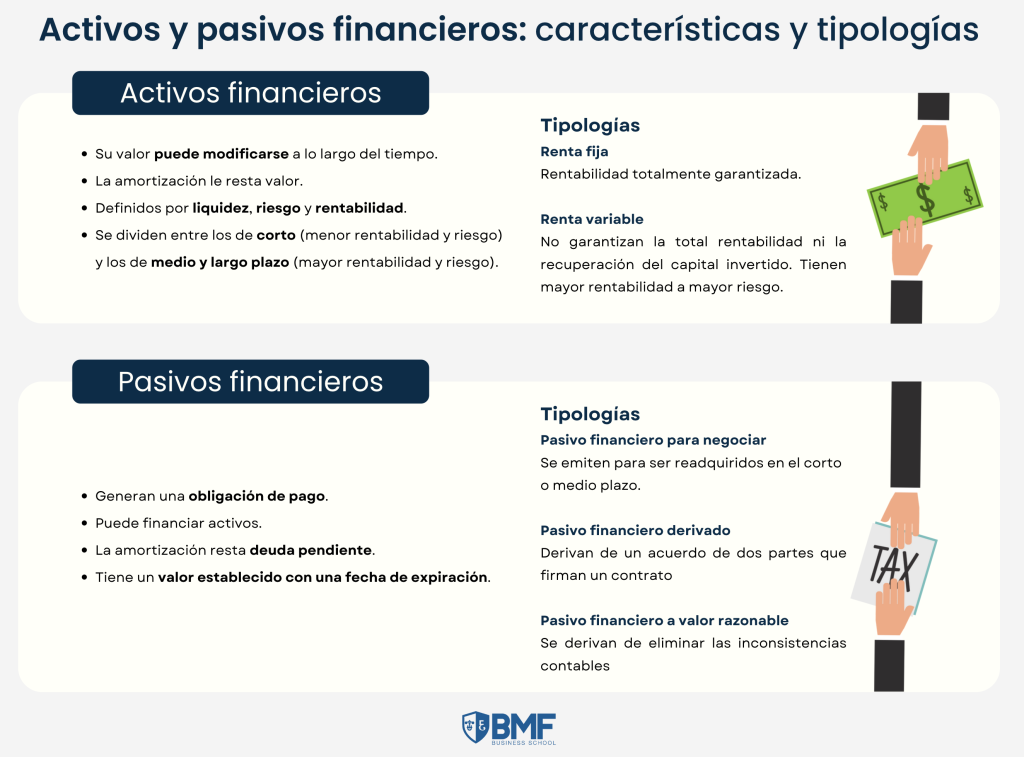

Como hemos dicho, los activos financieros pueden generar rendimientos y, por ende, pueden representar una inversión. Además, podemos destacar otras dos características importantes:

- Su valor puede modificarse a lo largo del tiempo.

- La amortización le resta valor.

Por otro lado, hay otros tres aspectos fundamentales que definen a los activos financieros:

- Liquidez: es la capacidad que tiene un activo para transformarse en dinero sin sufrir pérdidas. Todos los activos financieros tienen un grado de liquidez que define la facilidad que tienen en recuperar el dinero invertido sin perder los rendimientos generados.

- Riesgo: el riesgo se relaciona con la probabilidad de que el emisor o vendedor no cumpla con su parte del contrato. Es decir, la garantía que le ofrece el emisor al inversor en relación con el dinero que invirtió. Por lo general, los activos financieros más riesgosos son los que presentan mayor rentabilidad, es decir, tienen una mayor tasa de interés. Dicho de otro modo, sería que cuanto más probable es que el vendedor cumpla con su parte del contrato, menor rentabilidad va a tener el activo.

- Rentabilidad: la rentabilidad es el interés que recibe el comprador por el riesgo que implica obtener el dinero. Por aceptar el riesgo de invertir su dinero en cierto activo financiero, el inversor obtiene un interés. Cuánto más riesgoso el activo, mayor interés obtendrá. Eso es así, ya que a mayor tipo de interés, mayores serán los beneficios generados.

Tipos de activos financieros

En relación a la rentabilidad, podemos decir que los activos se clasifican entre los que son de renta fija y los que son de renta variable:

- Renta fija: Los activos financieros de renta fija tienen una rentabilidad totalmente garantizada. Son emitidos por entidades financieras o empresas que garantizan la devolución del dinero invertido al inversor en un tiempo estipulado, con el adicional del porcentaje de rentabilidad. Como ejemplo de activo financiero de renta fija podemos mencionar a los pagarés empresariales o a las letras del tesoro estatal.

- Renta variable: En cambio, los activos financieros de renta variable no garantizan la total rentabilidad ni la recuperación del capital invertido. Incluso, se puede llegar a perder la totalidad de la inversión. La rentabilidad y recuperación del dinero depende de diferentes variables, principalmente, de la situación de ese mercado. Es el caso de los activos que tienen mayor rentabilidad a mayor riesgo. Un ejemplo de este tipo de activo financiero son las acciones.

Por otro lado, también existen diferentes tipos de activos financieros que se clasifican según el plazo de vencimiento. Se dividen entre los que son de corto plazo y los de largo plazo:

- Corto plazo: Los activos a corto plazo son aquellos que se amortizan en un plazo generalmente menor a un año. Tienen menor rentabilidad y menor riesgo. Como ejemplo de activo financiero a corto plazo podemos mencionar a los depósitos bancarios a plazo fijo.

- Medio y largo plazo: Los activos a medio y largo plazo son los que tienen un plazo mayor a un año, y que pueden llegar a tener un límite indefinido de tiempo. Tienen mayor rentabilidad y de esa manera, mayor riesgo.

Características de los pasivos financieros

Entre las características principales de los pasivos financieros podemos destacar las siguientes:

- Generan una obligación de pago.

- Puede financiar activos.

- La amortización resta deuda pendiente.

- Tiene un valor establecido con una fecha de expiración.

Distintos tipos de pasivos financieros

Podemos encontrar tres tipos de pasivos financieros:

- Pasivo financiero para negociar

Son aquellos pasivos que se emiten para ser readquiridos en el corto o medio plazo. Sobre todo en los casos de transacciones entre diferentes monedas, se debe tener como referencia los cambios de valor. Un ejemplo de este tipo de pasivo financiero son los bonos, los pagarés emitidos y las opciones de compraventa de moneda extranjera.

- Pasivo financiero derivado

Son pasivos que derivan de un acuerdo de dos partes que firman un contrato. Se intercambian activos bajo determinadas condiciones respecto al compromiso de pago.

- Pasivo financiero a valor razonable

Este tipo de pasivos se derivan de eliminar las inconsistencias contables, como también de la valoración de activos y pasivos durante el cierre contable de un período.

Como pudimos ver a lo largo de esta entrada, entender los conceptos de activos y pasivos financieros es muy importante para poder tomar decisiones sobre inversiones o búsqueda de financiación para nuestra empresa o vida personal.

Si estos temas te interesan y cuentas con formación en ingeniería, ¿sabías que podrías considerar una formación que contenga estos dos universos? En BMF Business School conocemos en profundidad las exigencias que requiere un ingeniero, por eso nuestra misión es prepararlo para poder afrontar el día a día. Sabemos que combinar estudios de ingeniería con aprendizaje de gestión y finanzas crea el perfil más completo para lograr objetivos en el ámbito laboral.

Contáctanos para conocer nuestras propuestas y llevar tu carrera al próximo nivel de la mano de nuestros profesores experimentados con los que podrás formarte y obtener todas las herramientas que necesitas para el día de mañana, incluso, poder formar tu propia empresa.