Seguramente ya has escuchado hablar o sepas en qué consiste el término donde de liquidez pero, ¿conocer también el fondo de maniobra? Es un concepto bastante común en el entorno de las finanzas y uno que cualquier personas que trabaje en el departamento de cuentas de una empresa debe saber.

Uno de los grandes problemas de cualquier negocio o de un autónomo es la falta de liquidez. El fondo de maniobra puede ayudarte a medir la capacidad de tu empresa para cumplir co pagos y obligaciones a corto plazo. Así puedes continuar con tus servicios sabiendo que tienes un margen o que tu situación es lo suficientemente positiva como para afrontar esos pagos. De ahí que sea tan importante explicar bien en qué consiste este fondo. Veamos cómo calcularlo y para qué sirve exactamente.

¿Qué es el fondo de maniobra?

En el sector de las finanzas, el fondo de maniobra hace referencia a los recursos económicos a largo plazo que una empresa necesita para, a corto plazo, poder continuar con su actividad habitual. Es una ‘medida’ para averiguar si un negocio tiene la capacidad de soportar sus movimientos. De ahí su importancia: puede darnos una noción del estado de la compañía y asegurarnos un control contable de la empresa para mantener una gestión financiera que nos pueda ayudar en un futuro.

Este fondo está formando por el activo y el pasivo corriente. El primero lo componen las existencias que la empresa espera vender, gastar y convertir en líquido en no más de 12 meses. El segundo son las deudas y obligaciones de pago a corto plazo (menos de 1 año). La fórmula para calcular el fondo de maniobra se puede resumir de la siguiente forma:

Fondo de maniobra = activo corriente – pasivo corriente.

Cuando se utiliza el fondo de maniobra, es necesario saber que su resultado no indica qué fondo de maniobra se necesita para asegurar la continuidad la empresa. Es más bien un dato que podemos tener en cuenta para tomar las decisiones necesarias, junto a los datos actualizados de la empresa que podamos obtener. Así podremos obtener suficiente información que nos indique la situación del negocio en todo momento y poder hacer predicciones de negocio.

Para interpretar el resultado de la fórmula del fondo de maniobra podemos compararlos con la marea. Si el fondo es positivo, la marea sería alta y, por tanto, podríamos ‘embarrancar’ de forma más segura. Si, por el contrario, la marea es baja, la empresa necesitará más tiempo para encontrar trayectoria segura, que le permita navegar.

Cualquier empresa es responsable de elegir su tipo de ‘navegación’: una eficiente (aunque con coste de oportunidad elevado) o una más intensiva usando los mínimos recursos posibles. Dejando a un lado la comparación, veamos qué significan los 3 posibles resultados con más detalle:

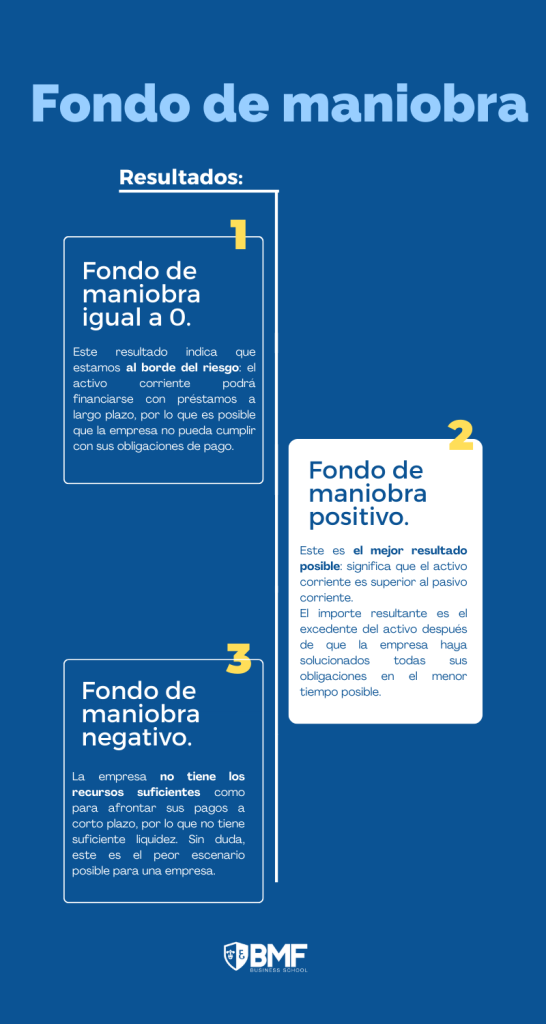

Fondo de maniobra igual a 0. Este resultado indica que estamos al borde del riesgo: el activo corriente podrá financiarse con préstamos a largo plazo, por lo que es posible que la empresa no pueda cumplir con sus obligaciones de pago.

Fondo de maniobra positivo. Este es el mejor resultado posible: significa que el activo corriente es superior al pasivo corriente. El importe resultante es el excedente del activo después de que la empresa haya solucionados todas sus obligaciones en el menor tiempo posible.

Fondo de maniobra negativo. La empresa no tiene los recursos suficientes como para afrontar sus pagos a corto plazo, por lo que no tiene suficiente liquidez. Sin duda, este es el peor escenario posible para una empresa.

Valor óptimo de un fondo de maniobra

Tal y como hemos explicado el fondo de maniobra hasta ahora, parece que cuanto más grande sea, mejores resultados tendrá para la empresa. Sin embargo, no siempre es así: un resultado muy positivo puede poner en riesgo la rentabilidad del negocio, sobre todo de las empresas con menor volumen de facturación. Piensa que si tienes un fondo de maniobra uy amplio, tienes que invertir más dinero en activos de poca o nula rentabilidad (tesorería).

Aún así, siempre será mejor tener un fondo de maniobra positivo que negativo, ya que será tu amortiguador financiero y te ayudará a evitar situaciones de tensión financiera. Lo que sí puedes buscar es un valor equilibrado, teniendo en cuenta que cada empresa es un mundo y tiene unas características concretas. Un negocio que venda productos al contado (una frutería, por ejemplo) no necesitará el mismo margen de maniobra que uno que se dedica a la investigación de enfermedades raras, con más de 500 empleados que deben cobrar un sueldo mensual.

Por ello no se puede hablar de un valor concreto en el caso de este fondo, sino más bien de unos parámetros que considerar al calcularlo. Ten en cuenta siempre estas circunstancias dentro de las singularidades de tu empresa:

- El sector en el que opera tu empresa.

- Su ciclo de explotación (desde que adquieres la materia hasta que la vendes e ingresas el dinero).

- Su dimensión económica.

- Los plazos medios de cobro y pago.

- La rotación del activo circulante.

Si entiendes el lugar que ocupa tu empresa en el mercado, sus necesidades y hasta dónde es capaz de llegar, podrás podrás llegar al fondo de maniobra justo en el que estarás cómodo. Así podrás enfrentar los pagos a corto plazo sin estar apartando dinero de más que no te servirá para nada. Todos los datos obtenidos del fondo de maniobra podrán servirte también para anticiparte a imprevistos que pueden desequilibrar las cuentas o para pedir financiación externa antes de que te encuentres en una verdadera situación económica de no retorno.

¿Cómo mejorar situación financiera de un fondo de maniobra negativo?

Si ya has calculado el fondo de maniobra de tu empresa pero te da negativo, lo primero que hay que hacer es mantener la calma. Dependiendo del estado del negocio, se pueden tomar una serie de medidas para revertir la situación antes de darnos por vencidos:

- Vender los activos corrientes, todos los que estaban destinados a continuar en la empresa un periodo de tiempo corto. Puedes vender el stock de productos, cobrar las deudas que terceros hayan contraído con la empresa, rescatar los fondos de ciertos productos financieros contratados previamente, etc.

- Pagar las deudas a corto plazo con los beneficios que hayas podido conseguir en ese periodo de tiempo. No siempre es posible realizar esta acción, ya que los beneficios suelen ser menores que los que se preveían o no generan cash flow o flujo de caja suficiente con el que pagar las deudas.

- Que las personas que figuren como propietarias de la empresa realicen aportaciones extra para, así, crear un fondo de garantía para afrontar las deudas.

- Refinanciar las deudas a corto plazo. El proceso consiste en contraer una deuda nueva (con una entidad bancaria o con un acreedor que esté interesado en invertir) que sirva para pagar la obligación a corto plazo.

- Deshacerse de activos no corrientes. La empresa deberá desprenderse de cualquier activo destinado a continuar en la empresa un largo periodo de tiempo. Esta acción tiene una parte muy negativa, ya que una forma de deshacerse de activos es mediante despidos de personal. Es una decisión muy difícil porque entran en juego los sentimientos que tengan los dueños de la empresa con sus empleados. Ten en cuenta otras opciones para mejorar tu fondo de maniobra negativo antes que esta.

Medidas a tener en cuenta

Como hemos ido comentando durante todo el post, no se trata de mantener un fondo de maniobra negativo o positivo, sino que lo mejor es adecuarse a la situación concreta de la empresa para encontrar el punto de equilibrio perfecto. Dicho esto, si no tenemos más remedio que elegir un extremo u otro, siempre será mucho mejor estar en la parte positiva y alejados del valor nulo o 0. Para manteneros siempre en ese punto ideal, puedes practicar o seguir algunas de estas acciones preventivas:

Monitorización del fondo. Lo primero que debemos hacer es tener un claro control y monitorización del valor del fondo de maniobra. Solo así podremos tomar medidas en cada momento y sin estar en una situación de emergencia. Más vale prevenir que curar.

Optimizar la gestión del inventario. La forma de administrar el inventario también puede afectar de forma negativa (o positiva) al fondo de maniobra. El stock sirve ayuda a determinar la eficiencia operativa y la viabilidad de una empresa, por lo que si evitamos tener demasiadas existencias o escasez, llegando a un punto intermedio, podrás aumentar la eficiencia empresarial a largo plazo.

Mejorar de la gestión de proveedores. Tener una buena relación con tus proveedores puede ayudarte no solo en este caso, sino con las relaciones de la empresa en general. Pueden ofrecerte descuentos en ofertas especiales, además de generar una confianza mutua y una relación de aliado muy positiva en momentos difíciles o crisis. Se trata, al fin y al cabo, de un trato que beneficia a 2 partes. Si ambas están contentas, la relación fluirá mucho mejor.

Analizar de datos. El fondo de maniobra proporciona muchos datos con los que ver cómo está funcionando la empresa. Sin embargo, no es la única herramienta con la que obtener información: las nuevas tecnologías pueden ayudarnos a buscar y analizar los datos que necesitamos para resolver un problema o tomar una decisión u otra.

El fondo de maniobra, como has podido ir descubriendo, se convierte en un término y en una práctica indispensable en cualquier empresa. Si estás interesado en aprender más sobre este mundo para realizar el trabajo de tus sueños, en BMF School tenemos la formación que buscas.

Ofrecemos una formación en 2 modalidades (presencial y online) que te proporciona la flexibilidad que necesitas. El 90% de nuestros alumnos realizan prácticas remuneradas en empresas del sector, lo que te prepara para una experiencia de trabajo real. Si tienes alguna duda en concreto o simplemente necesitas más información sobre nuestros cursos o másters, puedes ponerte en contacto con nosotros. Estaremos encantados de poder ayudarte.