De vez en cuando aparecen personas con una habilidad innata para sus oficios, a los que suelen aportar un nuevo punto de vista, enfoque o teoría. En el campo financiero, Richard Demille Wyckoff fue uno de esos individuos. Con 15 años ya trabajaba como corredor de bolsa para in broker en Nueva York y a los 20 fundó su propia empresa.

Además de una carrera empresarial más que exitosa, Wyckoff os dejó un método diseñado para facilitar a los operadores identificar momentos de entrada y salida de los mercados y entender la dinámica de los precios. Hoy veremos más detenidamente el legado del fundador de The Magazine of Wall Street en el campo de los sistemas financieros.

El método Wyckoff y sus pasos

Este método de inversión tiene como objetivo, gracias a la interpretación de las fases del mercado, predecir los futuros movimientos de los precios de un activo financiero. Al final, se busca producir ganancias a largo plazo mediante la inversión en bolsa. Para poder realizar este pronóstico, se tienen que llevar a cabo una serie de pasos, 5 para ser concretos, para seleccionar los valores y la entrada en una operación. Veamos cuáles son:

Determinar la posición actual y la posible tendencia futura del mercado. Una evaluación de la estructura del mercado, de la oferta y la demanda para ver qué dirección es probable que tome el precio en el futuro podrá ayudarnos a decidir si vale la pena ingresar en el mercado. Si es así, también no dirá si deberíamos tomar posiciones largas o cortas.

Seleccionar acciones (u otro activo) alineadas con la tendencia. Si la tendencia es al alza, hay que elegir las acciones más fuertes que el mercado (las que demuestren más aumentos porcentuales durante los repuntes y menos disminuciones durante las reacciones). Si, por el contrario la tendencia es a la baja, hay que hacer todo lo contrario: elegir acciones más débiles que el mercado.

Seleccionar acciones con una ‘causa’ similar o mayor a su objetivo mínimo. Una de las mayores aportaciones de Wyckoff fue el método de identificación de objetivos de precios. Utilizó proyecciones de punto y figura (P&F) para operaciones cortas y largas. Este profesional de los mercados creó la ley de ‘causa y efecto’. El recuento horizontal de P&F dentro de un rango de negociación representa la causa y el movimiento de precios que va después, el efecto. Si quieres tomar posiciones largas, lo mejor que puedes hacer elegir acciones en acumulación creadas con una causa suficientemente grande como para satisfacer tu objetivo.

Determinar la disponibilidad de las acciones para moverse. Observa si, por ejemplo, tras una recuperación prolongada la evidencia sugiere si el precio entra en una oferta significativa en el mercado y puede justificarse una posición corta. Si el rango de acumulación es aparente, ¿indica esto que la oferta se ha absorbido positivamente? Hazte estas preguntas, investiga y analiza toda la información que puedas.

Elegir un activo en el que operar. Cuando elijas un activo con el que operar, busca el que más armonía tenga con el mercado general. Podrás aumentar así las posibilidades de tener un trading exitoso, ya que el poder del mercado general está a tu favor.

Las leyes del método Wyckoff

Esta metodología está basada en 3 leyes que pueden ayudar, entre otras cosas, a determinar el sesgo direccional actual, el potencial de los activos y el del mercado en general. Estas normas pueden darnos información sobre el análisis de los gráficos y la selección de cada acción o activo para poder operar con el menor riesgo posible:

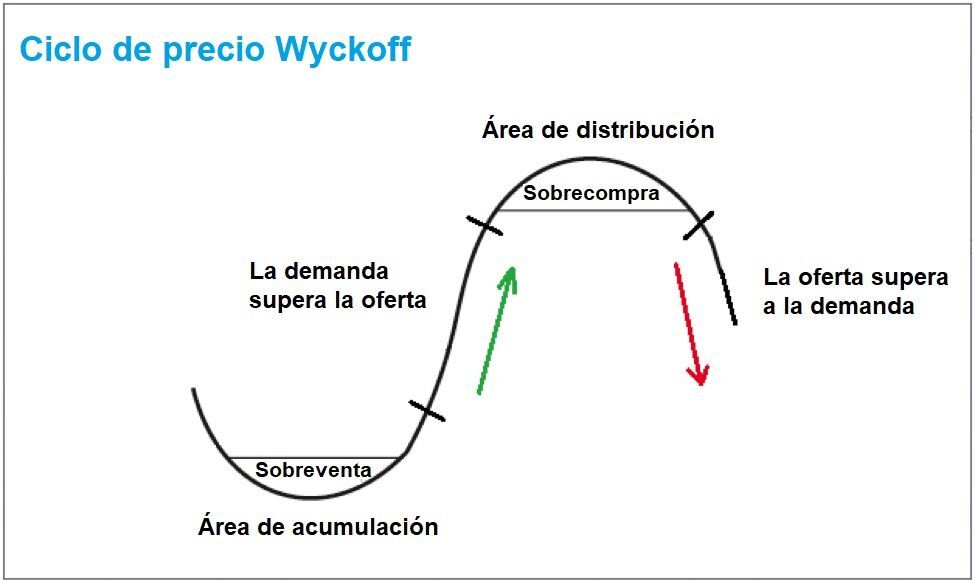

La ley de la oferta y la demanda. Esta ley determina la dirección del precio. Si la demanda es mayor a la oferta, los precios subirán, y si es al contrario, caerán. El trader o analista estudiará el equilibrio entre la oferta y la demanda comparando velas de precio y volumen durante un periodo de tiempo.

La ley de causa y efecto. Esta normativa ayuda tanto al trader como al inversor a establecer objetivos de precios mediante la medición del alcance potencial de una tendencia que emerge de un rango. La causa que describe Wyckoff se mide con el recuento de volumen en un gráfico. El efecto es la distancia que se mueve desde el precio correspondiente al recuento de ese volumen.

Su operación es la fuerza de acumulación o distribución dentro de un rango. Esta fuerza se desarrolla en un movimiento posterior hacia arriba o abajo.

La ley de esfuerzo versus resultado. La ley del esfuerzo contra resultado puede convertirse en una advertencia temprana de un posible cambio de tendencia en un futuro no muy lejano. Las diferencias entre volumen y precio suelen indicar cambios en la dirección de la tendencia de los precios. Si, por ejemplo, hay diversas velas de precios de volumen alto y de rango estrecho tras una recuperación sustancial, significa que hay intereses que querrán un cambio de tendencia.

Fases de mercado según Wyckoff

Durante la primera fase suelen posicionarse todos los grandes inversores antes que nadie. Compran una gran cantidad de operadores y el valor va comenzando a hacerse popular entre minoristas. Durante la distribución, esos inversores eliminan sus posiciones y dejan atrapados a todos los inversores que compran al ver que el valor está subiendo mucho en bolsa.

Acumulación. Es la llamada fase de suelo: es normal ver que el precio se mueve en rango (lateral) y sin una tendencia definida. Es común también observar picos de volumen. Con ello nos referimos a la cantidad de acciones que se negocian. Pongamos un ejemplo: si el mercado o los operadores consideran que una compañía va a ir bien, todos querrán conseguir acciones de esa empresa. Este movimiento generara muchas negociaciones. Por el contrario, si el mercado no tiene interés en una compañía, el volumen bajará porque nadie querrá sus acciones.

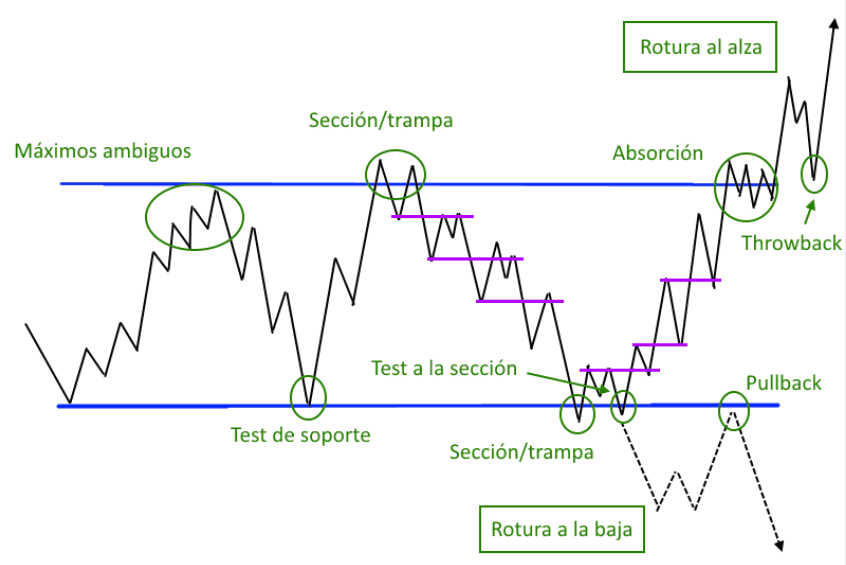

Tendencia. En el gráfico siguiente se puede observar una tendencia al alza y con un volumen constante, en el que aparecen también picos. Esto no significa que todas las subidas vayan siempre acompañadas de un mayor volumen de negociación. Ocurre lo mismo en una tendencia a la baja.

Distribución. Esta es la última de un ciclo. Suelen haber aumentos del volumen, aunque el precio se mueve lateralmente tras una gran tendencia. Los grandes inversores son capaces de intuir movimientos en la cotización y comienzan a deshacerse de todos los grandes paquetes de acciones. Se trata de una distribución bastante amplia, que puede durar meses.

Ventajas y desventajas

Como en todos los casos, utilizar un método puede generarnos una serie de ventajas pero también algunos inconvenientes. Veamos primero cómo nos podemos beneficiar con este sistema de trading de Wyckoff:

- Se aumenta el impulso (gracias al cambio de tendencia junto al alza del mercado).

- Si observamos que aumenta el volumen pero no el movimiento de los precios, el equilibrio entre la oferta y la demanda está variando.

- A mayor período de la causa, mayor efecto.

Sí que es cierto que es complicado observar alguna desventaja en la teoría de Wyckoff a largo plazo. Sin embargo, los movimientos repentinos del mercado podrían arruinar una estrategia de trading rápidamente. Aquí nos encontraríamos con algo completamente imposible de prever. Aunque pocas, el método Wyckoff tiene ciertos inconvenientes:

- Antes de un cambio firme de tendencia se pueden ver varias banderas falsas.

- El periodo de causa puede prolongarse, lo que provoca la impaciencia de algunos inversores.

- La rapidez con la que se actúa durante un cambio de tendencia depende de la actitud ante el riesgo.

Como sabemos, el mundo de la inversión es completamente relativo. Un cambio inesperado en el mercado puede echar por tierra la teoría de trading de Wyckoff que hayas confeccionado. Siempre hay que estar alerta y realizar movimientos con cuidado.

Estrategias de trading

Existen muchas formas de interpretar el método Wyckoff para crear una estrategia de trading. El estudio de la acumulación de acciones usando estos métodos puede hacernos una idea de la relación riesgo/recompensa:

Trading de límite de rango. Durante la fase de casa y efecto se puede crear un rango de trading. Aunque al final todo depende de si el valor rompe al alza o a la baja, los inversores dispuestos a arriesgarse podrían comprar en la parte baja del rango de trading. Esta adquisición podría ser muy positiva antes de una ruptura a la alza.

Compra en la ruptura. La manipulación puede hacer que las rupturas temporales vuelvan a bajar al rango de trading. Si se compra a la primera señal de una ruptura, se asume un riesgo, pero establecer un stop-loss por debajo del nivel inicial de un sping puede ofrecer cierto nivel de protección.

Cambio de tendencia bien definido. El efecto, con un periodo prolongado de causa, debería ser más importante cuando se rompa el rango de trading. Aunque se pueda considerar que comprar durante un cambio de tendencia tiene menor riesgo, todo dependerá de la causa que impactará en el efecto final.

Esperamos que hayas podido comprender el método Wyckoff y la aportación de este profesional financiero al mundo de la banca. Si quieres aprender más sobre este mundo, pero además sumado al campo de la ingeniería, echa un vistazo a los masters y cursos que ofertamos en BMF School. Somos conocedores de las exigencias que requiere un ingeniero, por eso nuestra misión es prepararlo para poder afrontar el día a día. Ponte en contacto con nosotros si tienes alguna duda o necesitas más información sobre algún contenido. Estaremos encantados de ayudarte.